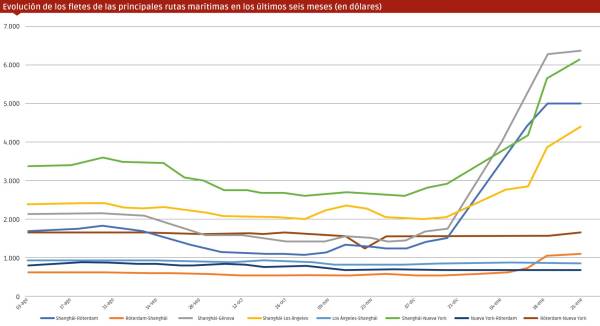

La evolución de los fletes en las principales rutas marítimas son un claro reflejo de la situación que vive el comercio marítimo global. Después de meses de estabilidad provocada por la atonía de la demanda, el aumento de la inestabilidad de las últimas semanas ha tenido su traslación en estas tarifas.

valencia. La extensión del conflicto entre Israel y Hamás a la zona del Mar Rojo ha tenido como una de sus más graves consecuencias la reconfiguración temporal de las rutas marítimas que unen Asia con el norte de Europa, por un lado, y con el Mediterráneo, por otro.

Todo lo que suceda en la región tiene un indudable impacto en el comercio marítimo mundial. Por el Mar Rojo transitan más de 19.000 cargueros anualmente, más del 12% del tráfico marítimo global y del 30% del comercio global de contenedores. Una de las consecuencias de esta situación es el descenso del número de buques que atraviesan el Canal de Suez. Muchas navieras han optado por bordear el Cabo de Buena Esperanza (en Sudáfrica) con el fin de evitar riesgos para su tripulación, buques y mercancías.

El desvío por el Cabo de Buena Esperanza supone unos 12 días más de navegación, lo que a su vez implica un 30% más en el consumo de combustible

Tal y como recoge el último Análisis de Mercados realizado por la Fundación Valenciaport, a fecha del 15 de enero, con datos reportados por la consultora Alphaliner, un total de 338 buques han desviado sus rutas. Esta alternativa, aunque más segura en la actualidad, supone el incremento de aproximadamente 3.500 millas náuticas, lo que se traduce en unos 12 días más de navegación, lo que a su vez implica, según ese estudio, un aumento de alrededor de un 30% en el consumo de combustible y las emisiones del transporte.

Más de 6.000 dólares

Toda esta situación ha tenido su incidencia en los niveles de fletes, que desde comienzo del año han experimentado un importante repunte frente a una situación de estabilidad constatada desde el pasado mes de agosto.

El dato

3.964 dólares.

El índice compuesto del World Container Index de Drewry de la última semana de enero llegó a los 3.964 dólares, un 5% por encima de la misma semana del pasado año.

Según el último World Container Index (WCI) publicado por la consultora Drewry al cierre de esta edición, correspondiente a la última semana del pasado mes de enero, el precio del flete spot para el contenedor de 40 pies entre Extremo Oriente y el Mediterráneo creció un 1% respecto a la semana anterior, alcanzando un valor de 6.365 dólares, el más alto de todas las grandes rutas analizadas por la consultora.

En detalle

Esta nueva disrupción en la cadena de suministro tiene lugar en momento en el que el mercado del contenedor presentaba signos de exceso de capacidad. En las últimas semanas, se han observado bajos niveles de flota ociosa. Según Alphaliner, la capacidad inactiva se encuentra en la actualidad en 81.254 TEUs. Al mismo tiempo, la capacidad de portacontenedores en astilleros ha alcanzado los 556.345 TEUs, experimentando una disminución de 106.220 TEUs. A principios de año, la capacidad de buques inactivos representaba aproximadamente el 1% de la flota mundial, totalizando 289.437 TEUs.

En el caso del recorrido entre Asia y el norte de Europa, la subida fue del 1% intersemanal, lo que ha provocado que la tarifa por FEU llegue a los 4.984 dólares. Sin embargo, en sentido contrario, el incremento respecto al último WCI publicado fue del 5%, hasta los 1.028 dólares. También se han producido incrementos notables en el recorrido desde Asia hasta Norteamérica. En concreto, entre Extremo Oriente y la costa oeste de Estados Unidos, se constata un incremento del precio del flete de un 13% intersemanal, hasta los 4.344 dólares por FEU. En cuanto a la ruta entre Shanghái y Nueva York, el crecimiento fue del 9% para alcanzar una cifra de 6.143 dólares. El flete entre Los Ángeles y Shanghái, por su parte, se mantuvo en los niveles de la semana anterior, con un valor de 762 dólares. En cuanto al trayecto entre el norte de Europa y la costa este de Estados Unidos, el flete creció cinco puntos hasta los 1.576 dólares.

En un contexto en el que se da por sentado que los fletes van a seguir subiendo, a menos a corto plazo, una de las grandes incógnitas es saber el tiempo que se extenderá el conflicto en el Mar Rojo y, por tanto, su incidencia en las tasas que pagan los clientes de las navieras por cada contenedor embarcado.

El Año del Dragón

Por si aún no hubiera suficientes variables en la ecuación, el próximo 10 de febrero se inicia la festividad del Año Nuevo Chino (ahora bajo el signo del dragón), una cita que lleva implícita una prisa adicional por importar la carga de Far East que se da en el último trimestre del año, lo que incrementa la demanda de transporte marítimo y aumenta la presión por la baja disponibilidad de contenedores vacíos, una situación que en algunos puertos chinos ya es una realidad. El aumento de los tiempos de tránsito como consecuencia de bordear el Cabo de Buena Esperanza hace que ese equipo vacío no pueda ser trasladado ni reposicionado tan rápido como la cadena de suministro necesita.

La duración del conflicto en el Mar Rojo va a determinar el grado de afectación en la cadena de suministro. En las próximas semanas, y tras el pico del Año Nuevo Chino, es previsible una disminución de esa demanda, lo que aliviaría en parte esta situación.

Suben los costes (además de los fletes)

La crisis del Mar Rojo ha provocado un aumento de los costes del transporte que no se reflejan únicamente en los fletes. Según el último Análisis de Mercado realizado por la Fundación Vanciaport, que recoge datos de Bloomberg, el incremento de los seguros que a principios del mes de diciembre suponían entre el 0,1% y 0,2% del valor del casco del barco, en la actualidad ya se suponen el 1%. Asimismo, la prima adicional que abonaban los operadores de transporte marítimo hasta principios del mes de enero tenía una cobertura de 7 días. Actualmente, los plazos que se ofrecen para las coberturas de seguro por riesgo de guerra han pasado a ser más cortos, siendo 24 horas la norma.

El desvío de los buques por el Cabo de Buena Esperanza supone de media un aumento del 30% en el gasto por combustible. Esto supone más emisiones de CO2 por el transporte marítimo, en un momento en el que Europa ya aplica el nuevo régimen de comercio de derechos de emisión ETS), lo que indudablemente supone un incremento en los costes de las grades rutas transoceánicas que unen los principales puertos asiáticos y europeos.

Con todo esto, según ese análisis de mercado, las navieras han recurrido a la aplicación de diferentes recargos por la activación de la cláusula particular del Bill of Lading, “como el recargo por interrupción de tránsito (Transit Disruption Surcharge, TDS) así como el recargo por contingencia de emergencia (Emergency Contingency Surcharge, ECS)”. Asimismo, y tal y como afirma el estudio de la Fundación Valenciaport. también se ha aplicado el recargo por temporada alta (Peak Season Surcharge, PSS), por la cercanía del Año Nuevo Chino, dado el incremento en la demanda de espacio en los buques que se suele dar de manera anual entre uno y dos meses antes de la fecha de celebración.